Buscar estabilidad financiera es un gran desafío. Mantener la motivación para ahorrar es fundamental. Lograr nuestros objetivos financieros depende de ahorrar de forma constante.

Usar técnicas de ahorro efectivas nos ayuda a alcanzar metas a corto y largo plazo. Entender las finanzas personales nos permite tomar decisiones sabias. Esto nos mantiene en el camino correcto hacia el éxito financiero.

Conclusiones clave

- La motivación es clave para iniciar y mantener hábitos de ahorro.

- Las técnicas adecuadas pueden ayudar a lograr objetivos financieros.

- El ahorro constante es fundamental para la estabilidad financiera.

- Las finanzas personales juegan un papel crucial en nuestras decisiones diarias.

- Implementar técnicas de ahorro efectivas es esencial para el éxito a largo plazo.

La Psicología Detrás del Ahorro Financiero

El ahorro financiero va más allá de los números. Está ligado a nuestra psicología y comportamiento. Nuestras decisiones sobre dinero se ven influenciadas por emociones, pensamientos y la sociedad.

Cómo Funciona la Motivación en las Decisiones Financieras

La motivación es clave en nuestras decisiones de dinero. Si queremos ahorrar, tendemos a tomar mejores decisiones. La motivación puede venir de metas a largo plazo o la necesidad de seguridad financiera.

El Papel de las Emociones en el Gasto y Ahorro

Las emociones afectan mucho cómo gastamos y ahorrmos. El estrés y la ansiedad pueden llevar a decisiones impulsivas. Pero la gratitud y la satisfacción pueden impulsarnos a ahorrar más.

Sistemas de Recompensa Cerebral y Finanzas

Nuestro cerebro busca placer, incluyendo el gasto. Comprender esto nos ayuda a crear estrategias para ahorrar. Por ejemplo, ofreciéndose recompensas por alcanzar metas financieras.

Barreras Psicológicas que Impiden el Ahorro Constante

Hay muchas barreras psicológicas que nos impiden ahorrar siempre. Estas incluyen sesgos y comportamientos que prefieren el consumo inmediato al ahorro futuro.

Sesgo del Presente vs. Beneficios Futuros

El sesgo del presente hace que prefiramos lo inmediato a lo futuro. Esto nos lleva a gastar en lugar de ahorrar. Es importante reconocer este sesgo para superarlo.

Cómo Superar la Procrastinación Financiera

La procrastinación es una barrera común para ahorrar. Para superarla, debemos establecer metas claras y un plan de acción. Dividir las metas en pasos pequeños hace el proceso más manejable.

Establecimiento de Metas Financieras Claras y Alcanzables

Para ahorrar de manera efectiva, primero debemos definir objetivos financieros claros. Esto nos ayuda a crear un plan de ahorro que se ajuste a nuestras necesidades. Así, podemos avanzar hacia la estabilidad financiera.

Definición de Objetivos Financieros a Corto Plazo

Los objetivos a corto plazo son logrables en menos de un año. Pueden ser ahorrar para un viaje, pagar una deuda pequeña o comprar un electrodoméstico.

Técnica SMART Aplicada al Ahorro

La técnica SMART es muy útil para establecer metas de ahorro realistas. Nos ayuda a crear objetivos específicos, medibles y alcanzables dentro de un plazo determinado.

Ejemplos de Metas Financieras Efectivas

Un ejemplo de meta a corto plazo es ahorrar $1,000 en 6 meses para un viaje. Otra es pagar $500 de una deuda en 3 meses. Estas metas son claras, medibles y tienen un plazo definido.

Planificación de Metas a Mediano y Largo Plazo

Además de metas a corto plazo, debemos planificar metas a mediano y largo plazo. Estas pueden ser ahorrar para la educación de los hijos, comprar una casa o planificar la jubilación.

Cómo Medir el Progreso de Tus Metas de Ahorro

Es crucial medir nuestro progreso regularmente para asegurarnos de avanzar hacia nuestras metas financieras. Esto nos permite hacer ajustes necesarios y mantenernos motivados.

Herramientas de Seguimiento de Objetivos

Existen varias herramientas digitales que nos ayudan a seguir el progreso de nuestras metas de ahorro. Por ejemplo, aplicaciones de presupuesto y seguimiento de gastos.

Ajustes Periódicos de Tus Metas Financieras

Es importante revisar y ajustar nuestras metas financieras periódicamente. Así aseguramos que sigan siendo relevantes y alcanzables.

| Meta Financiera | Plazo | Progreso |

|---|---|---|

| Ahorrar $1,000 | 6 meses | 50% |

| Pagar deuda $500 | 3 meses | 75% |

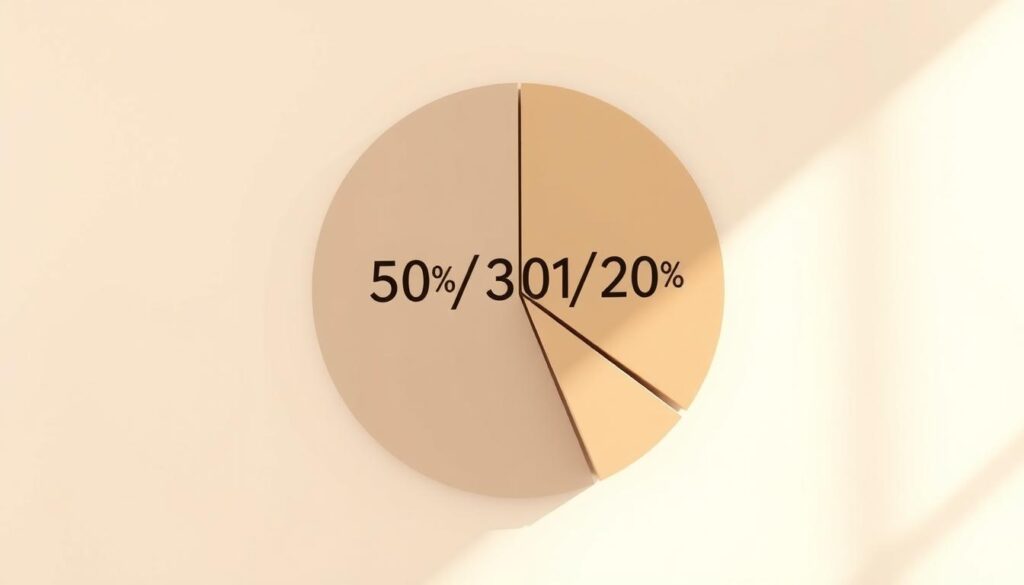

El Método de Presupuesto 50/30/20 para Optimizar tus Finanzas

El método 50/30/20 es una herramienta útil para manejar tus finanzas. Te ayuda a dividir tus ingresos en tres partes: necesidades, deseos y ahorro. Así, puedes alcanzar una mejor estabilidad financiera.

Distribución Efectiva de Ingresos: Necesidades, Deseos y Ahorro

Para usar este método, es importante saber cómo clasificar tus gastos. El 50% de tus ingresos debe ir a necesidades básicas como vivienda, comida y transporte.

Identificación Correcta de Necesidades vs. Deseos

Es vital saber la diferencia entre necesidades y deseos. Las necesidades son gastos esenciales. Los deseos son gastos que puedes ajustar según tus prioridades.

Asignación del 20% al Ahorro e Inversión

El 20% de tus ingresos debe ir al ahorro e inversión. Esto te ayudará a construir una base financiera fuerte. Incluye ahorro, fondos de emergencia y planes de inversión.

Adaptación del Método a Diferentes Niveles de Ingreso

El método 50/30/20 se puede adaptar a cualquier nivel de ingreso. Aquí tienes una tabla para ver cómo ajustar las proporciones según tus ingresos.

| Nivel de Ingreso | Necesidades (50%) | Deseos (30%) | Ahorro (20%) |

|---|---|---|---|

| Ingreso Bajo | 60% | 20% | 20% |

| Ingreso Medio | 50% | 30% | 20% |

| Ingreso Alto | 40% | 30% | 30% |

Ajustes para Ingresos Bajos

Si tienes ingresos bajos, es posible que necesites ajustar las proporciones. Destina más dinero a necesidades básicas.

Optimización para Ingresos Medios y Altos

Si tienes ingresos medios o altos, puedes aprovechar más el método 50/30/20. Optimiza tu ahorro y haz mejores inversiones.

Motivación para Ahorrar: Técnicas Psicológicas Efectivas

Para mantener la motivación para ahorrar, es clave usar técnicas psicológicas. Estas nos ayudan a ver claramente nuestros objetivos financieros. Así, no solo nos motivan, sino que también nos ayudan a ser disciplinados para alcanzar nuestras metas.

Visualización de Objetivos Financieros

La visualización de objetivos financieros es muy poderosa. Consiste en imaginar con detalle nuestros objetivos de ahorro. Puede ser algo tan grande como comprar una casa o planificar una jubilación cómoda.

Creación de Tableros de Visión Financiera

Un tablero de visión financiera es una herramienta visual que muestra nuestros objetivos financieros. Para hacerlo, podemos:

- Identificar nuestros objetivos financieros principales

- Recopilar imágenes y palabras que representen estos objetivos

- Organizar estas imágenes en un tablero o collage

Ejercicios de Visualización Diaria

Los ejercicios de visualización diaria son esenciales. Consisten en imaginar cada día que hemos logrado nuestros objetivos financieros. Esto nos mantiene motivados y enfocados en nuestras metas.

Sistemas de Recompensa para Mantener la Disciplina

Crear un sistema de recompensas es una estrategia efectiva. Al alcanzar ciertos hitos en nuestro plan de ahorro, podemos premiarnos. Esto nos motiva a seguir adelante.

Creación de Hábitos Financieros Positivos

Es crucial crear hábitos financieros positivos para el éxito a largo plazo. Esto implica desarrollar rutinas que nos ayuden a ser disciplinados financieramente.

La Regla de los 21 Días para Nuevos Hábitos

La regla de los 21 días dice que una nueva acción se convierte en un hábito en 21 días. Aplicar esta regla a nuestros hábitos financieros nos ayuda a consolidar prácticas de ahorro efectivas.

Automatización de Decisiones Financieras

Automatizar nuestras decisiones financieras, como transferir fondos a una cuenta de ahorro automáticamente, nos ayuda a mantener la disciplina. Esto lo hacemos sin tener que pensar en ello constantemente.

Herramientas Digitales que Facilitan el Ahorro Automático

En la era digital, hay muchas herramientas que nos ayudan a ahorrar. Nos permiten controlar nuestras finanzas de manera fácil. Hacen que ahorrar sea más simple y eficiente.

Aplicaciones de Seguimiento de Gastos

Las aplicaciones de seguimiento de gastos son muy importantes. Nos ayudan a saber dónde va nuestro dinero. Nos permiten ver dónde gastamos más y cómo podemos ahorrar.

Las Mejores Apps para Control Presupuestario

Para controlar nuestro presupuesto, hay apps excelentes. Mint, Personal Capital y YNAB (You Need a Budget) son algunas de las mejores. Estas apps nos ayudan a categorizar gastos y nos dan alertas de presupuesto.

Cómo Interpretar los Informes de Gastos

Los informes de gastos nos muestran nuestros hábitos de gasto. Al analizarlos, podemos ver tendencias. Así, podemos tomar decisiones para ajustar nuestro presupuesto.

Plataformas de Ahorro Automático

Las plataformas de ahorro automático nos permiten transferir dinero automáticamente. Esto nos ayuda a ahorrar sin esfuerzo.

Sistemas de Recordatorios y Notificaciones

Los recordatorios y notificaciones son esenciales. Nos mantienen informados de nuestras metas financieras. Nos ayudan a evitar gastos innecesarios.

Configuración Óptima de Alertas Financieras

Configurar alertas financieras personalizadas es clave. Nos ayuda a recordar nuestros límites de gasto y fechas importantes.

Integración con Calendarios y Planificadores

Integrar con calendarios y planificadores es útil. Nos permite programar pagos y transferencias fácilmente.

| Herramienta | Funcionalidad | Beneficio |

|---|---|---|

| Aplicaciones de Seguimiento de Gastos | Categorización de gastos | Identificar áreas de reducción |

| Plataformas de Ahorro Automático | Transferencias automáticas | Ahorro constante sin esfuerzo |

| Sistemas de Recordatorios y Notificaciones | Alertas personalizadas | Evitar gastos innecesarios |

“La clave para el ahorro automático es la automatización y el seguimiento constante de nuestras finanzas.”

Estrategias para Reducir Gastos sin Sacrificar Calidad de Vida

Optimizar gastos no es sacrificar calidad de vida. Es ser más conscientes y eficientes con nuestro dinero. Aquí veremos cómo lograr un buen equilibrio entre ahorro y disfrute.

Optimización de Gastos Fijos Mensuales

Una forma efectiva de ahorrar es mejorar nuestros gastos fijos. Esto incluye negociar mejores precios en servicios y suscripciones.

Renegociación de Servicios y Suscripciones

Revisar nuestros servicios y suscripciones ayuda a ahorrar. Podemos negociar precios de internet o cancelar lo que no usamos.

Auditoría Energética del Hogar

Hacer una auditoría energética en casa mejora nuestro consumo. Así, reducimos gastos en servicios públicos.

Alternativas Económicas para Gastos Cotidianos

Buscar alternativas económicas es valioso. Preparar comidas en casa o buscar ofertas son buenas opciones.

El Poder del Consumo Consciente

El consumo consciente es clave para ahorrar sin perder calidad de vida. Implica tomar decisiones informadas en nuestras compras.

La Regla de las 24 Horas Antes de Comprar

La regla de las 24 horas antes de comprar ayuda a evitar compras impulsivas. Nos da tiempo para pensar si realmente necesitamos algo.

Compras Estratégicas por Temporada

Comprar según la temporada y aprovechar ofertas ahorra dinero. Así, no perdemos calidad en lo que compramos.

Implementando estas estrategias, podemos ahorrar y disfrutar de una buena vida. Se trata de ser conscientes y eficientes en nuestras decisiones financieras.

Superando Obstáculos en el Camino del Ahorro

Superar obstáculos en el camino del ahorro es clave para la estabilidad financiera. Nos enfrentamos a desafíos que necesitan estrategias efectivas. Así, podemos seguir en el camino correcto.

Cómo Manejar Gastos Inesperados sin Abandonar tus Metas

Los gastos inesperados son un gran obstáculo para el ahorro. Para manejarlos, es vital tener un plan. Así, no abandonas tus metas financieras.

Creación de un Fondo de Emergencia Efectivo

Un fondo de emergencia es una reserva de dinero. Te ayuda a cubrir gastos inesperados sin afectar tus ahorros. Se sugiere tener 3-6 meses de gastos cubiertos.

Priorización de Gastos en Momentos Críticos

En momentos de crisis financiera, es crucial priorizar tus gastos. Identifica lo esencial y reduce o elimina lo no esencial. Así, mantienes tu estabilidad financiera.

Estrategias para Recuperarse de Recaídas Financieras

Las recaídas financieras pueden suceder a cualquiera. La clave está en cómo nos recuperamos de ellas.

Plan de Recuperación en 30 Días

Un plan de recuperación en 30 días te ayuda a retomar el control de tus finanzas. Implica reevaluar tus gastos, ajustar tu presupuesto y comprometerse a ahorrar de nuevo.

Reevaluación y Ajuste de Objetivos

Después de una recaída financiera, es vital reevaluar tus objetivos. Ajusta tu plan de ahorro según sea necesario. Esto te ayudará a evitar futuras recaídas y a mantener tu motivación.

Creación de Múltiples Fuentes de Ingreso

Para alcanzar la libertad financiera, es clave diversificar los ingresos. No depender de un solo ingreso reduce el riesgo y mejora la estabilidad económica.

Trabajos Secundarios Compatibles con tu Empleo Principal

Los trabajos secundarios pueden aumentar tus ingresos sin dejar tu trabajo principal. Son perfectos para quienes quieren más dinero sin perder la estabilidad.

Opciones de Trabajo Remoto de Medio Tiempo

El trabajo remoto de medio tiempo ofrece flexibilidad y la posibilidad de trabajar desde cualquier lugar. Es ideal para freelance en escritura, diseño gráfico y programación.

Gestión Efectiva del Tiempo para Múltiples Empleos

Es vital manejar el tiempo bien cuando tienes varios trabajos. Un buen calendario y priorizar tareas son clave para cumplir con todos los compromisos.

Inversiones Pasivas para Principiantes

Las inversiones pasivas son una excelente opción para generar ingresos sin esfuerzo diario. Para principiantes, fondos indexados y cuentas de ahorro con alto interés son buenos comienzos.

Monetización de Habilidades y Conocimientos

Usar nuestras habilidades y conocimientos para ganar dinero es una excelente manera de aumentar los ingresos. Puede ser a través de enseñar, crear contenido o ofrecer servicios de consultoría.

Plataformas para Ofrecer Servicios Freelance

Plataformas como Upwork y Freelancer permiten a profesionales de diferentes áreas ofrecer servicios a clientes globales.

Creación de Contenido Digital Rentable

Crear contenido digital, como blogs, cursos en línea y eBooks, puede generar ingresos pasivos. Es crucial encontrar un nicho de mercado y crear contenido de calidad que atraiga a una audiencia específica.

Al diversificar los ingresos, mejoramos nuestra seguridad financiera y alcanzamos nuestros objetivos económicos más rápido y seguro.

| Fuente de Ingreso | Descripción | Beneficios |

|---|---|---|

| Trabajos Secundarios | Empleos adicionales al principal | Ingreso extra, diversificación |

| Inversiones Pasivas | Inversiones que generan ingresos sin trabajo activo | Ingresos sin esfuerzo diario, crecimiento a largo plazo |

| Monetización de Habilidades | Aprovechar habilidades para generar ingresos | Ingreso adicional, utilización efectiva de habilidades |

El Camino Hacia la Libertad Financiera: Transformando tu Relación con el Dinero

Reflexionar sobre nuestro viaje hacia la libertad financiera nos muestra algo clave. Transformar nuestra relación con el dinero es esencial. Esto significa tener una actitud positiva hacia las finanzas y usar estrategias para ahorrar e invertir.

La disciplina y la motivación a largo plazo son cruciales para alcanzar la libertad financiera. Establecer metas claras y alcanzables nos ayuda a crear un plan sólido. Así, podemos alcanzar nuestros objetivos financieros.

Al usar las técnicas y estrategias mencionadas, mejoramos nuestra relación con el dinero. Esto nos lleva a una mayor estabilidad económica. Y finalmente, alcanzamos la libertad financiera.